近日,智慧稽查系统降落深圳!智慧稽查系统到底有多强大?税务稽查是怎么找上你的?今天起,10种情形7个行业,风险巨大,查到必罚!

1

重磅!

税局公布智慧稽查系统来了!

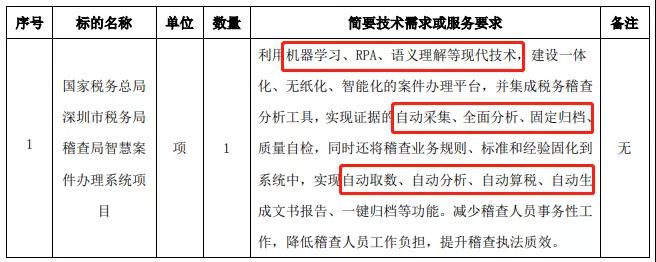

近日,国家税务总局深圳市稽查局公布智慧案件办理系统的中标结果。“智慧稽查”时代来了!

① 智慧稽查系统是什么?

图片

智慧稽查系统的智慧体现在以下两个方面:

工具:机器学习、RPA(机器人流程自动化)、语义理解的现代技术。

功能:自动采集、全面分析、固定归档、质量自检,同时还能实现自动取数、自动分析、自动算税、自动生成文书报告的功能。

智慧稽查系统的特点,总结一下就是“全面、自动化”,能够降低稽查人员负担,提升稽查效率。

不得不感叹,税务稽查也走在了技术的最前沿!

② 智慧稽查即将上线

2

智慧稽查有多强大?

10大方向,360度无死角监测!

相比于之前的税务稽查系统,智慧稽查功能升级了很多,有一种“谍报系统”的感觉!数据稽查系统的数据中枢是情报分析管理系统。它从5个方面进行项目建设。

① 违法企业发现

它基于内外部数据,结合业务专家办案经验,主动扫描发现潜在违法风险企业,从而主动出击打击违法犯罪。

② 疑点线索分析

能针对不同来源的线索信息,梳理线索分析的差异性,提炼线索分析的重点,制作线索分析报告。

③ 手法感知预警

对各类涉税违法行为进行监控,对涉税违法行为的新风险、新手法及时感知预警。

④ 业务数据互动

建立互联网采集模块,汇集与公安、海关、人行交换的业务数据,为稽查选案分析提供多源数据支撑。

⑤ 违法态势研判

针对不同涉税违法行为,从行业分布、 区域分布、犯罪趋势等维度对税收违法走势进行分析预测。

同时,还将建立5大智能分析系统:

① 虚开增值税发票智能分析

根据虚开违法行为的特点进行智能分析,从而对虚开行为事前检测,及时预警,事中事后快速反应。

② 骗取出口退税智能分析

从资金流、票流、物流等维度,结合行业特征知识,从海量的数据中对企业骗税违法行为深入挖掘分析,精准发现违法线索。

③ 偷逃税智能分析

构建企业偷逃税行为分析模型,实现对企业偷逃税行为的快速、精准识别。

④ 重点行业涉税违法智能分析

利用企业违法行为预测、敏感商品挖掘等,主动监测重点行业动态信息,对异常的涉税行为进行提早发现,为税务稽查提供针对性的监管辅助支撑。

⑤ 主要税种涉税违法智能分析

基于企业向税务机关提交的纳税申报、财务报表等数据,结合企业的开票情况,建立对纳税申报、财务报表以及发票往来情况的智能化监测分析组件,支持对企业进行商品开票量监测、申报异常监测以及税负率异常监测,实现重点税种、重点行业企业异常行为的常态化监测。

通过这10个方面,可谓是360度无死角的分析检测,不给违法犯罪留死角!

3

对企业有啥影响?

10种情形,7个行业被严查!

1

各注册信息有异常

例如,登记注册地址是虚拟地址,不符合对外经营的条件,法人、财务负责人年龄偏大,成立时间短,但业务量急剧增加。有这种特征的企业,非常可能是虚开发票的空壳企业,必须严查!2

2

买发票

很多公司缺少成本费用,就想到买发票,尤其以建筑公司、劳务公司最多。但即使走了账、签订了合同,但货物流却很难一致,在大数据稽查的背景下,纸是包不住火的!

3

发票用量大幅增加问题

税局对发票的管理一直都是非常严格的,不管是办理增额还是增量,都会去现场审查,后期也会加大监管力度。

4

农产品抵扣问题

免税的农产品一直都是虚开发票的主要源头之一。如果企业有大量的农产品销售发票,就非常容易被税务局盯上。

同时,如果企业是用农产品核定征收的办法计算抵扣增值税的,由于税额都是自己根据销售量、单耗等数据计算的,非常可能弄虚作假,也是税局的重点关注对象!

5

骗取出口退税

骗取出口退税由于获利丰厚,在实务中屡见不鲜。骗税方式也不断演进,报关行、货代等中介机构参与,采用“真实票单、有货流动、虚构资金”等方式。

注意了,智慧稽查的背景下,税务将加强与海关数据的共享,对报关行、货代等特殊行业将进行检测,对异常的的涉税行为进行事前的监测管理。6

6

大额公转私

随着税务与九大商业银行的联网核查,以及今年大额现金管理制度的陆续试点,未来公转私必定是严查的重点。还想用私户收款少缴税?还想用现金发工资不缴纳个税?查到必罚!

注意,以下9类交易最容易被稽查!

7

税负率异常

税负率能非常直观体现企业缴税情况,因此是企业风险分析非常重要的一个指标。以下几种情形,纳税人非常可能被约谈。

1、企业税负与本企业不同期间,与同行业其他公司对比,变动异常,过高或过低。

2、税负率与企业的开票情况、取得支出发票情况差异过大。

3、企业的进项变动率远大于销项税额变动率。

4、在水、电等能耗变动不大的情形下,税负率差异过大。

建议企业赶紧自查税负率。税负率过低的正常原因有:

1、产品附加值低。

2、购进固定资产、购进了规定资产和不动产导致进项税额过大。

3、行情波动价格下降。

4、原材料、产成品的库存大。

正常原因导致的税负率低,税局检查后提供证明,作出解释即可。

税负率过低的非正常原因有:

1、漏报收入

2、延迟收入

3、多计算进项,比如该进项转出的没有转出。

4、税率适用错误。

非正常原因导致的税负率过低一定要警醒,及时修正。

8

长期零申报

连续3-6个月零申报或者不申报,将被列为非正常户。

9

享受税收优惠

重点检查满不满足税收优惠的享受条件,比如,高新技术企业,弄虚作假的,一律“摘帽”!10

10

重点税源企业

重点税源企业由于税收贡献大,自然是稽查的重点,即便是报表也要比别人多报送几张,不光报送给税务,还有统计局、商务局、工信部等部门。各部门数据联网后,企业就“透明”了,还想弄虚作假?可太难了!1

11

重点行业

1、电商行业,赚钱不交税的时代过去了。

2、建筑行业,买票的行为实在是太普遍了!

3、劳务派遣行业,人工费的问题是个大问题。

4、医药行业,虚开风险非常大。

5、外贸行业,出口退税最容易出问题。

6、高新技术企业,享受优惠多,自然要严查!

7、石化行业:变名销售现象严重,涉嫌虚开犯罪风险大。

附:

01

什么是税务稽查?

税务稽查是税收征收管理工作的重要步骤和环节,是税务机关代表国家依法对纳税人的纳税情况进行检查监督的一种形式。分为:

1. 日常稽查

2. 专项稽查

3. 专案稽查

02

税务稽查的四大职能?

1.打击职能,严肃查处各种税收违法犯罪行为。严厉打击偷逃税分子,维护税法尊严,保障正常的税务秩序

2.震慑职能,可以对心存侥幸、有潜在违法动机的纳税人起到震慑、警示和教育作用

3.促管职能,发现税收征管中的漏洞和薄弱环节,提出加强和改进征管的措施建议,促进税收征管水平和质量的提高

4.增收职能,税务稽查可以作为堵塞税收漏洞的最后一道防线,增加税收收入,减少税收流失

03

税务稽查流程?

案件来源:协办案件、专项检查案件、举报案件、上级交办案件、其他案件、自选案件、风险推送案件

选案方式:计算机分析、人工分析、人机结合分析

稽查实施:调账检查、实地检查、协查

根据征管信息,结合企业财务资料,银行、工商、海关等第三方数据实施检查。

稽查审理:稽查报告流转至主管局长签批,包括税务处理和行政处罚。税务处理,组织稽查人员实施检查进行税务处理,得到税务处理决定书或者稽查结论。若有异议,可依法提起行政复议或行政诉讼,整理下发税务行政处罚决定书。行政处罚,告知处罚事项,通过听证会合议,再下发税务行政处罚决定书。

稽查审理后涉嫌犯罪的移送司法机关稽查执行,清缴税款、滞纳金、罚款。

04

税务稽查五大难点解答?

1.企业是因为违法才会被选择成为稽查对象吗?

税务机关对于稽查对象的选择有多种方式,企业被选择成为稽查对象,并不能直接断定企业存在税收违法行为,但可能在形式上存在着一些不合规行为。

2.税务机关是如何选择稽查对象的?

主要来源:

(1)随机检查:税务稽查对象分类名录库;税务稽查异常对象名录库

(2)财务指标、税收征管资料、稽查资料、情报交换和协查线索

(3)上级税务机关交办的税收违法案件

(4)上级税务机关安排的税收专项检查

(5)同级税务机关相关部门移交的税收违法信息

(6)检举的涉税违法信息

(7)其他部门和单位转来的涉税违法信息

(8)社会公共信息

3.只要是税务机关工作人员都可以进行税务稽查工作么?

税务稽查人员:

(1)必须持有:税务检查证,国地税合并后,自2019年1月1日起启用新的税务检查证

(2)至少2名以上检查人员,送达《税务检查通知书》

(3)应当回避,与纳税人、扣缴义务人或者税收违法案件有利害关系的,包括夫妻关系、直系血亲关系、三代以内旁系血亲关系、近姻亲关系、可能影响公正执法的其他利害关系

4.稽查人员如何实施检查?

稽查人员在其权力范围内实施检查:

(1)查账权,有权调取和检查与纳税或代扣代缴税款有关的账册、凭证和纳税资料

(2)场地检查权,到纳税人的生产、经营场所和货物存放地检查纳税人应纳税的商品、货物或者其他财产;检查扣缴义务人与代扣代缴、代收代缴税款有关的经营情况

(3)责成提供资料权,责成纳税人、扣缴义务人与纳税或者代扣代缴、代收代缴税款有关的文件、证明材料和有关资料

(4)询问权,询问纳税人、扣缴义务人与纳税或者代扣代缴、代收代缴税款有关的问题和情况

(5)调查权,到车站、码头、机场、邮政企业及其分支机构检查纳税人托运、邮寄应纳税商品、货物或者其他财产的有关单据、凭证和有关资料;向其他有关单位和个人调查纳税人、扣缴义务人与纳税或者代扣代缴、代收代缴有关的情况

(6)检查存款账户权:涉案人员(自然人)存款以及纳税人、扣缴义务人存款,设区的市、自治州以上税务局(分局)局长批准,全国统一格式的检查存款账户许可证明,经县级以上税务局(分局)局长批准银行或者其他金融机构的存款账户或者储蓄存款

(7)保全措施强制执行措施权,根据不同的情况可以按照法定程序和准权限采取税收保全措施或者强制执行措施

常见措施:

(1)可以采取实地检查、调取账簿资料、询问、查询存款账户或者储蓄存款、异地协查等方法

(2)采用电子信息系统进行管理和核算的被查对象,可以要求打开该电子信息系统,或者提供与原始电子数据、电子信息系统技术资料一致的复制件

(3)不得违反规定程序收集证据材料;以偷拍、偷录、窃听等手段获取侵害他人合法权益的证据材料

(4)以利诱、欺诈、胁迫、暴力等不正当手段获取证据材料